甲醇进口来源变化分析

作者/来源: 日期: 2022-11-14 点击率:1804

全球甲醇产能概况

截至2021年底,全球甲醇上游产能约1.7亿吨,2015-2021全球新增产能近5000万吨,2021年产能较2015年增长40%,近6年以来年均同比增速维持在6%。

分地区来看,中国甲醇产能在全球占比最大,达到58%,中东及北非地区产能占比居于次位,占到16%,此外,北美洲和南美洲各占到7%和8%。其他地区产能相对较低。

02

中国甲醇进口概况

2021年中国甲醇市场产量在7353万吨,需求则在8500万吨以上,因此,还需要1000万吨以上的进口甲醇弥补国内产销缺口。

2021年中国年度甲醇进口量在1122万吨,从历史数据来看,2019-2021年甲醇年进口量整体较2016-2018年增长。其中2020年因国外产能投放,供应增加,而外部需求受疫情影响下降,大量甲醇进入中国,中国进口量达到1300万吨高位。

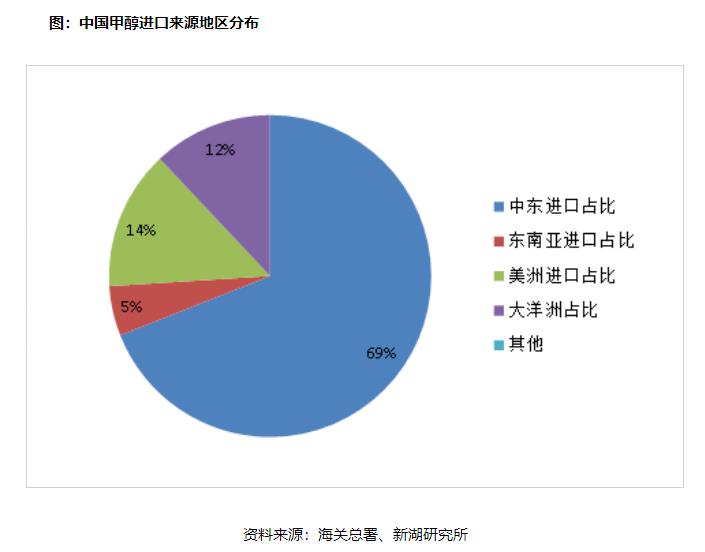

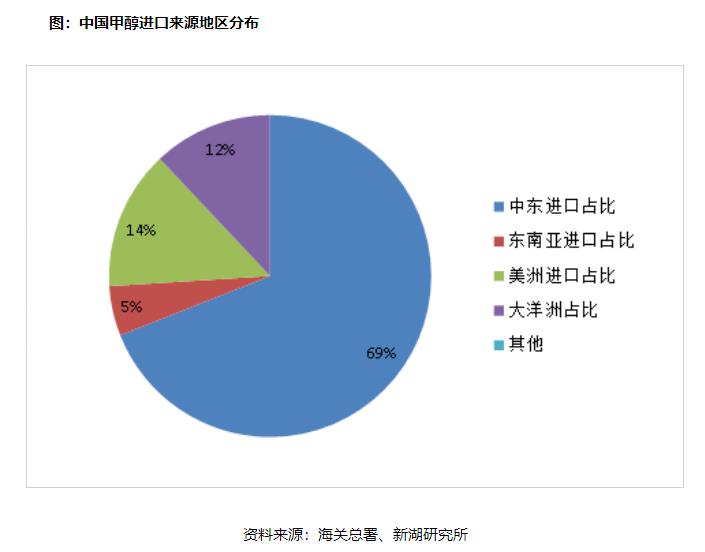

从进口来源来看,中东地区占比最大,达到69%,中东地区上游天然气资源丰富,伊朗、沙特等国家均建有大型甲醇生产装置,而当地下游消费较少,产量去向以出口为主。美洲地区和大洋洲地区分别以14%和12%的占比其后,东南亚来源目前占比较小,仅5%。

伊朗甲醇进口占比不断攀升

2018年5月美国退出伊朗核协议,11月开始对伊朗进行包括限制其出口石油石化产品在内的一系列制裁。伊朗甲醇出口也受到制裁影响,欧美、东南亚、日韩等地区大幅减少伊朗甲醇的进口,而中国和印度仍在采用各种方式进口伊朗甲醇。

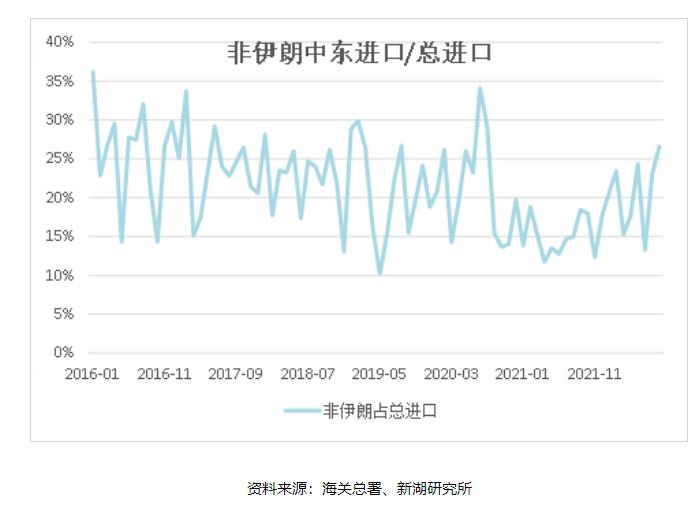

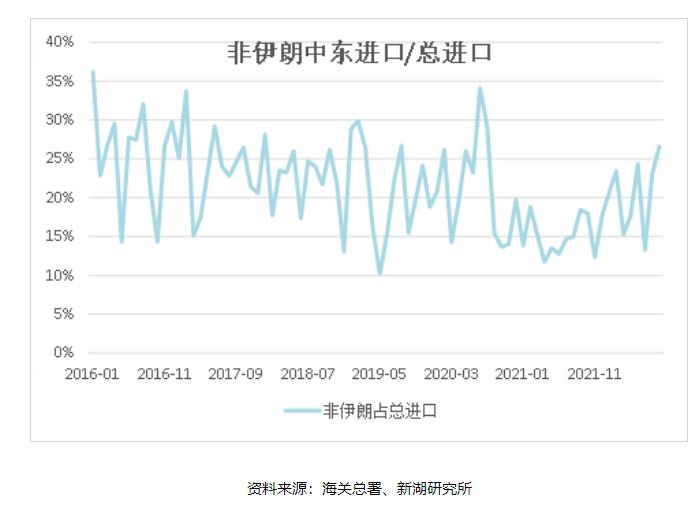

伊朗制裁导致了全球甲醇市场贸易流向的改变。非伊朗甲醇更多地流向欧美、东南亚和日韩等地区,相应地伊朗甲醇在中国进口甲醇的占比大幅上升。

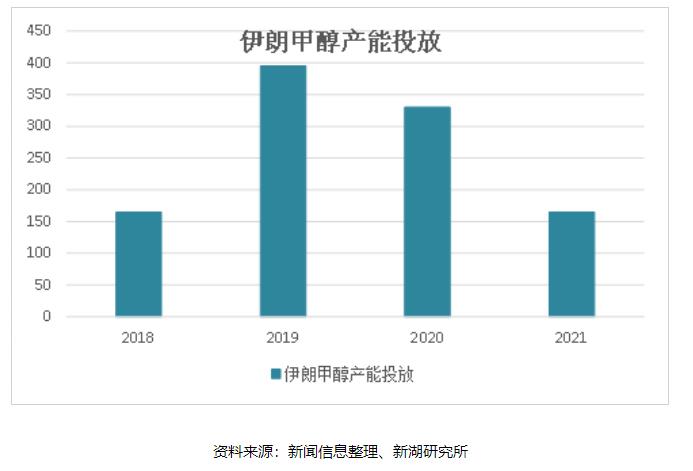

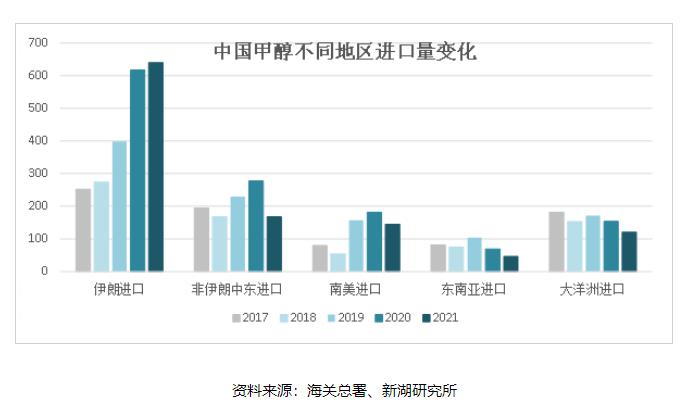

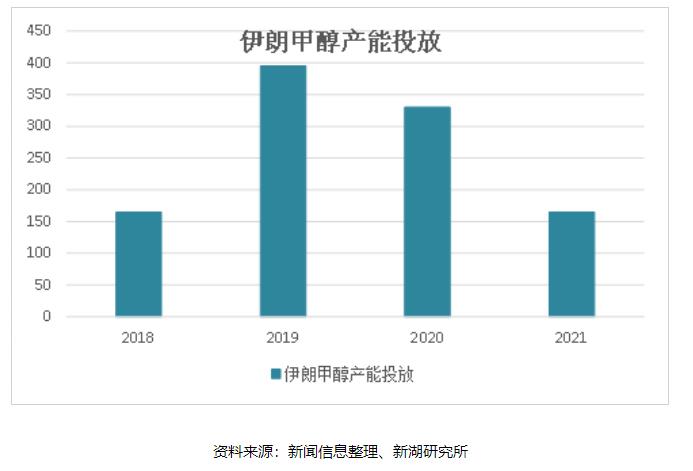

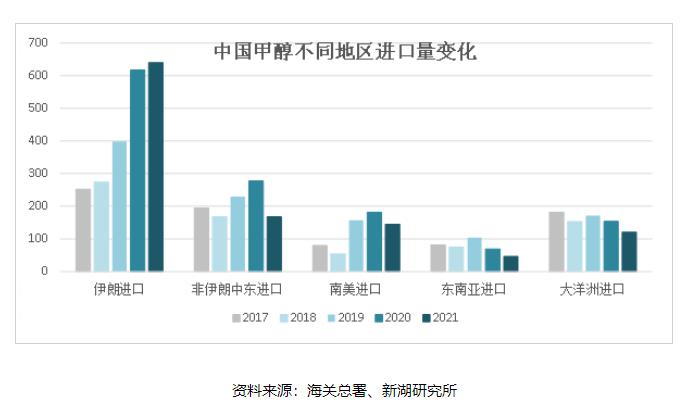

2019年开始,伊朗甲醇在中国进口甲醇总量中的占比呈上升趋势,由2018年以前的30%逐步提升至40%附近。2019-2020年前后伊朗国内大量新产能投放,形成出口,新增的供应主要被发往中国,更多的伊朗甲醇涌向中国,到2021年初,伊朗进口甲醇占比基本稳定在55%附近,伊朗成为中国进口甲醇的最大来源国家。

而在伊朗甲醇更多进入中国后,其他非伊朗来源的中东甲醇向欧洲、东南亚和日韩等地区集中,在中国进口量中的占比有所下降。

美国进口依存度下降,南美对中国供应增加

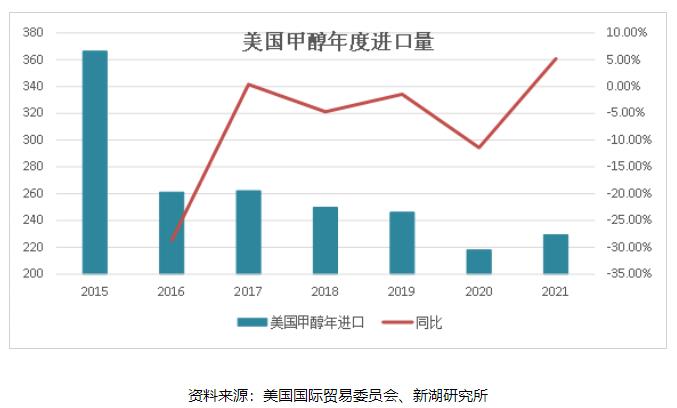

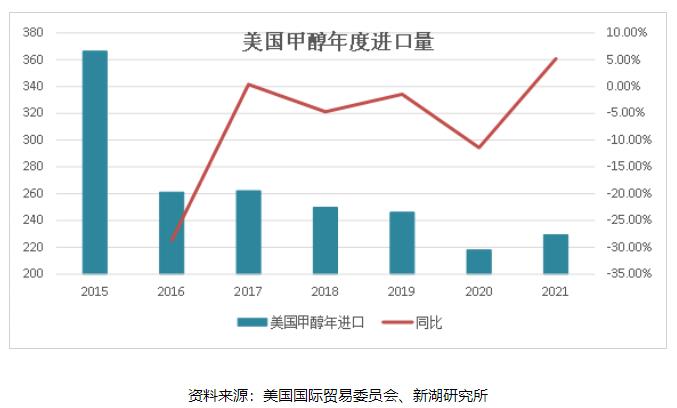

除伊朗外,美国也在近几年投放了大量甲醇新产能, 2014年-2021年期间总新增产能接近900万吨,产能增幅在200%以上,自身产能的提升使美国提高了甲醇自给比例,减少了进口。

截至2021年底,美国甲醇进口量为229万吨,较2015年下降37%,年均降幅为-7%。2023年及以后美国仍有部分甲醇新装置待投产,其甲醇产量有进一步上升空间,因此后期进口将进一步下降。

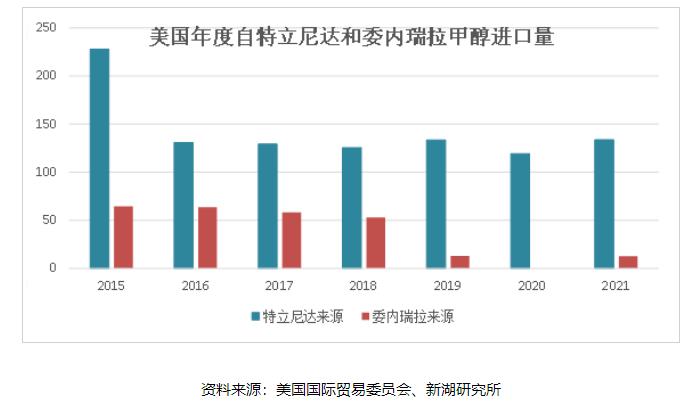

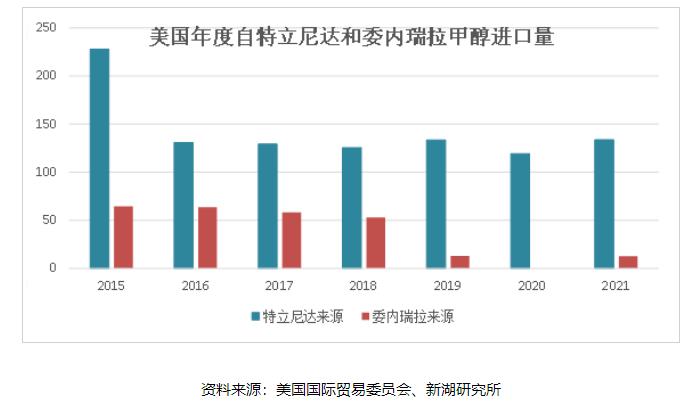

传统上美国进口甲醇主要来自南美的特立尼达和多巴哥和委内瑞拉,两国甲醇在美国进口量中的占比接近三分之二。随着美国进口需求的下降,2021年特立尼达和多巴哥对美国甲醇出口相对2015年减少94万吨,降幅在-40%,委内瑞拉减少52万吨,降幅在-80%。

原本供应美国的南美甲醇一部分转向中国,中国进口甲醇中南美地区来源占比有一定提升。

因为与委内瑞拉的贸易同样受到美国制裁的影响,所以委内瑞拉甲醇的去向相对有限。2021年中国进口委内瑞拉甲醇为67万吨,较2015年增加52万吨,占到其年度总产量的30%。

近年来特立尼达和多巴哥与中国的经贸关系发展良好,2015年之前中国进口特立尼达和多巴哥甲醇极少,2021年特立尼达和多巴哥进口升至67万吨,占到其年产量的15%。

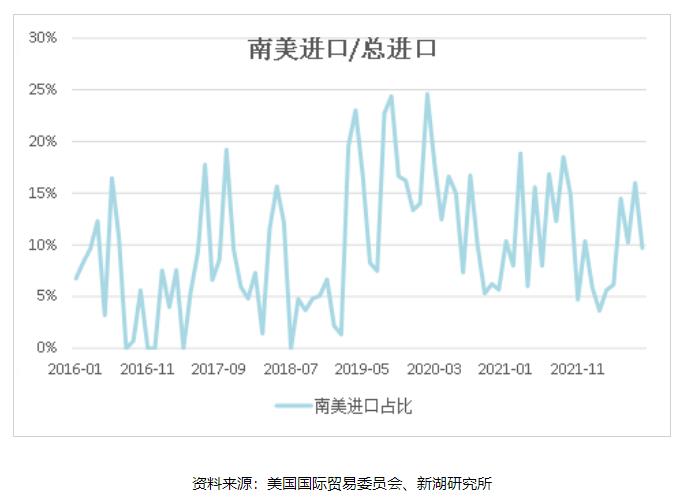

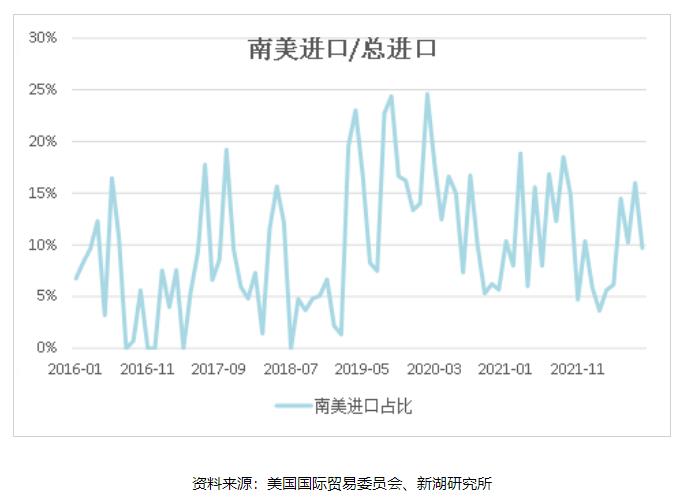

整体来看,2015年至2021年期间,中国进口甲醇南美地区来源比例区间从0%-15%上移至5%-20%。

北美洲、大洋洲、东南亚地区进口甲醇占比下降

伊朗和南美地区来源进口甲醇增加,北美洲、大洋洲、东南亚地区的甲醇进口量则有不同程度的下降。

美国国内大量甲醇上游新装置投放后,2015-2016年期间美国甲醇一度出现在中国市场,年进口最高时达到26万吨,但在2016年后,因为关税等因素的限制,从美国进口甲醇受阻,进口量大幅减少。

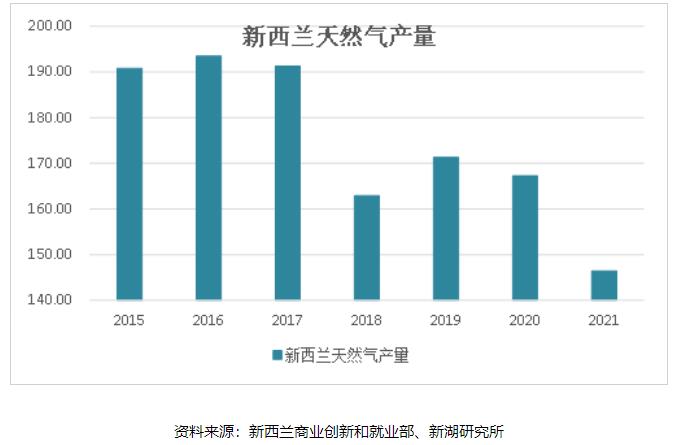

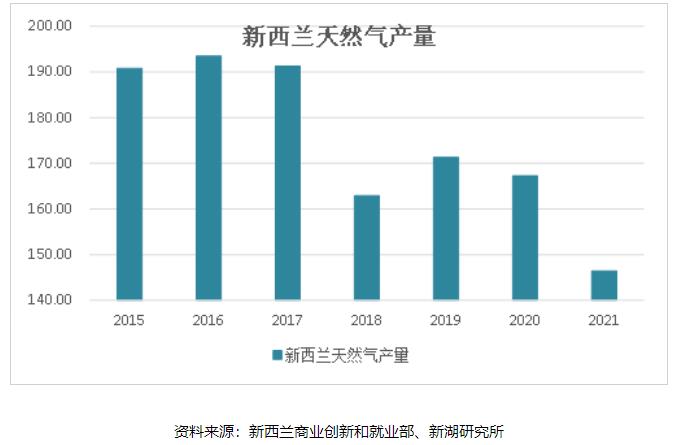

中国从大洋洲进口的甲醇主要来自新西兰。近年来新西兰国内天然气产量下降,导致甲醇生产装置原料不足。

2021年新西兰主要甲醇生产厂家年产量约135万吨,较2017年下降30%。新西兰对中国的出口量也从2017年的180万吨下降至2021年的120万吨。

近几年东南亚对中国甲醇出口也有下降。2021年对中国出口甲醇量仅46万吨,较2017年减少35万吨。东南亚地区本地需求增加,但上游装置供应相对不稳定,导致对其他地区出口下降。

截至2021年底,全球甲醇上游产能约1.7亿吨,2015-2021全球新增产能近5000万吨,2021年产能较2015年增长40%,近6年以来年均同比增速维持在6%。

分地区来看,中国甲醇产能在全球占比最大,达到58%,中东及北非地区产能占比居于次位,占到16%,此外,北美洲和南美洲各占到7%和8%。其他地区产能相对较低。

02

中国甲醇进口概况

2021年中国甲醇市场产量在7353万吨,需求则在8500万吨以上,因此,还需要1000万吨以上的进口甲醇弥补国内产销缺口。

2021年中国年度甲醇进口量在1122万吨,从历史数据来看,2019-2021年甲醇年进口量整体较2016-2018年增长。其中2020年因国外产能投放,供应增加,而外部需求受疫情影响下降,大量甲醇进入中国,中国进口量达到1300万吨高位。

从进口来源来看,中东地区占比最大,达到69%,中东地区上游天然气资源丰富,伊朗、沙特等国家均建有大型甲醇生产装置,而当地下游消费较少,产量去向以出口为主。美洲地区和大洋洲地区分别以14%和12%的占比其后,东南亚来源目前占比较小,仅5%。

伊朗甲醇进口占比不断攀升

2018年5月美国退出伊朗核协议,11月开始对伊朗进行包括限制其出口石油石化产品在内的一系列制裁。伊朗甲醇出口也受到制裁影响,欧美、东南亚、日韩等地区大幅减少伊朗甲醇的进口,而中国和印度仍在采用各种方式进口伊朗甲醇。

伊朗制裁导致了全球甲醇市场贸易流向的改变。非伊朗甲醇更多地流向欧美、东南亚和日韩等地区,相应地伊朗甲醇在中国进口甲醇的占比大幅上升。

2019年开始,伊朗甲醇在中国进口甲醇总量中的占比呈上升趋势,由2018年以前的30%逐步提升至40%附近。2019-2020年前后伊朗国内大量新产能投放,形成出口,新增的供应主要被发往中国,更多的伊朗甲醇涌向中国,到2021年初,伊朗进口甲醇占比基本稳定在55%附近,伊朗成为中国进口甲醇的最大来源国家。

而在伊朗甲醇更多进入中国后,其他非伊朗来源的中东甲醇向欧洲、东南亚和日韩等地区集中,在中国进口量中的占比有所下降。

美国进口依存度下降,南美对中国供应增加

除伊朗外,美国也在近几年投放了大量甲醇新产能, 2014年-2021年期间总新增产能接近900万吨,产能增幅在200%以上,自身产能的提升使美国提高了甲醇自给比例,减少了进口。

截至2021年底,美国甲醇进口量为229万吨,较2015年下降37%,年均降幅为-7%。2023年及以后美国仍有部分甲醇新装置待投产,其甲醇产量有进一步上升空间,因此后期进口将进一步下降。

传统上美国进口甲醇主要来自南美的特立尼达和多巴哥和委内瑞拉,两国甲醇在美国进口量中的占比接近三分之二。随着美国进口需求的下降,2021年特立尼达和多巴哥对美国甲醇出口相对2015年减少94万吨,降幅在-40%,委内瑞拉减少52万吨,降幅在-80%。

原本供应美国的南美甲醇一部分转向中国,中国进口甲醇中南美地区来源占比有一定提升。

因为与委内瑞拉的贸易同样受到美国制裁的影响,所以委内瑞拉甲醇的去向相对有限。2021年中国进口委内瑞拉甲醇为67万吨,较2015年增加52万吨,占到其年度总产量的30%。

近年来特立尼达和多巴哥与中国的经贸关系发展良好,2015年之前中国进口特立尼达和多巴哥甲醇极少,2021年特立尼达和多巴哥进口升至67万吨,占到其年产量的15%。

整体来看,2015年至2021年期间,中国进口甲醇南美地区来源比例区间从0%-15%上移至5%-20%。

北美洲、大洋洲、东南亚地区进口甲醇占比下降

伊朗和南美地区来源进口甲醇增加,北美洲、大洋洲、东南亚地区的甲醇进口量则有不同程度的下降。

美国国内大量甲醇上游新装置投放后,2015-2016年期间美国甲醇一度出现在中国市场,年进口最高时达到26万吨,但在2016年后,因为关税等因素的限制,从美国进口甲醇受阻,进口量大幅减少。

中国从大洋洲进口的甲醇主要来自新西兰。近年来新西兰国内天然气产量下降,导致甲醇生产装置原料不足。

2021年新西兰主要甲醇生产厂家年产量约135万吨,较2017年下降30%。新西兰对中国的出口量也从2017年的180万吨下降至2021年的120万吨。

近几年东南亚对中国甲醇出口也有下降。2021年对中国出口甲醇量仅46万吨,较2017年减少35万吨。东南亚地区本地需求增加,但上游装置供应相对不稳定,导致对其他地区出口下降。